レバレッジ型ETF

2022年8月26日、ナスダック100指数は4.1%急落しました。

この日、株価指数の1倍のパフォーマンスを求める、つまり株価指数と同じ動きをめざす一般的なETFを保有していた場合、約4%の損失を被ることになりますが、株価指数の3倍のパフォーマンスを求めるレバレッジ型ETFを保有していた場合はそれ以上の約12%の損失を被ることになるでしょう。

一方、株価指数と逆に動くインバース型ETFを保有する投資家は、このように株価指数が急落した場合、かなりの利益が得られることになります。レバレッジをかけていないインバース型ETFであれば、そのリターンは約4%になりますが、レバレッジをかけたインバース型ETFであれば、そのリターンは4%の2倍、3倍にもなる可能性があります。

レバレッジ型ETF

多くの人は、株価指数に投資するためにETFを購入します。

非レバレッジ型ETFは株価指数のパフォーマンスの1倍、つまり、株価指数と同じパフォーマンスを求めるのに対し、レバレッジ型ETFは、通常、レバレッジをかけて先物を購入することで、株価指数の日次リターンの2倍とか3倍のリターンを達成しようとします。

つまり、投資家はレバレッジ型ETFに投資することで、株価指数の日次リターンの2倍または3倍に相当するリターンが得られることになります。その一方で、2~3倍の損失を被る可能性もあります。

レバレッジ型ETFの取引前に知っておくべきことは?

1. 株価指数が1日に2%上昇した場合、レバレッジ3倍のETFは約6%上昇する。

非レバレッジ型のETFに投資する時は、ただ、株価指数の動きに追随することが期待されます。株価指数が1日に1%動くと、ETFも1%動きます。株価指数が1週間で4%動けば、ETFも4%動きます。

レバレッジ型ETFの場合はそうではありません。株価指数が1日で1%上昇した場合、レバレッジ3倍のレバレッジ型ETFは約3%上昇すると予想できます。しかし、株価指数が1週間で2%上昇した場合は、3倍のリターンを求めるレバレッジ型ETFが6%上昇するとは限りません。

同様に、株価指数が1日で1%下落した場合、3倍のリターンを求めるレバレッジ型ETFは約3%下落します。しかし、株価指数が1週間で2%下落した場合、3倍のリターンを求めるレバレッジ型ETFの下落率は6%を上回ることも下回ることもあり得ます。

2. 株価指数が1ヵ月で5%上昇した場合、レバレッジ3倍のレバレッジ型ETF が15%程度上昇するとは限らない。

いくつかの例を参考にしてみましょう。

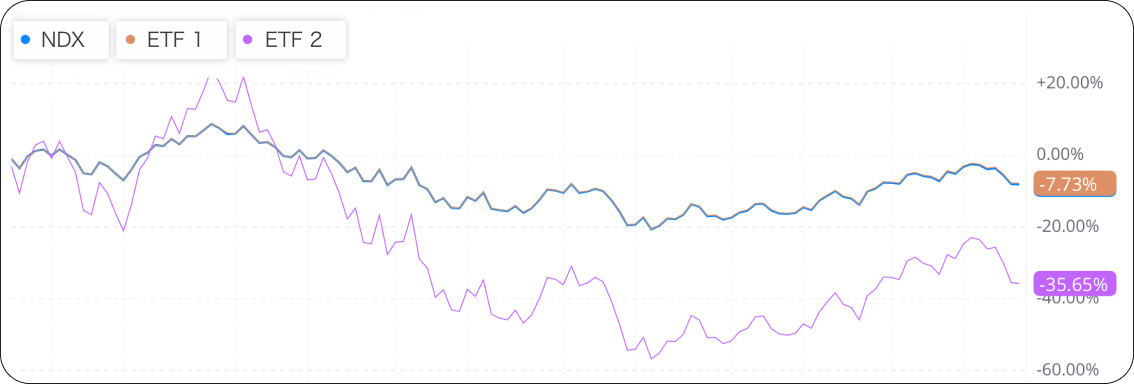

ETF 1もETF 2もナスダック100指数(NDX)に連動するETFとし、ETF 1 は非レバレッジ型の ETFで、株価指数と同じパフォーマンスを目指すものとします。一方、ETF 2 はレバレッジ 3 倍のレバレッジ型ETFで、株価指数の3倍のパフォーマンスを出すことを目指すものとします。

以下のチャートを見ると、6ヵ月間、ETF 1とNDXのチャートは綺麗に重なっていて、違いがわからないほどであり、パフォーマンスはどちらも7%台の下落となっています。

一方、ETF 2の6ヵ月間の下落率は約35%で、NDX の下落率のほぼ5 倍になります。

次にインバース型ETFの例に移りましょう。

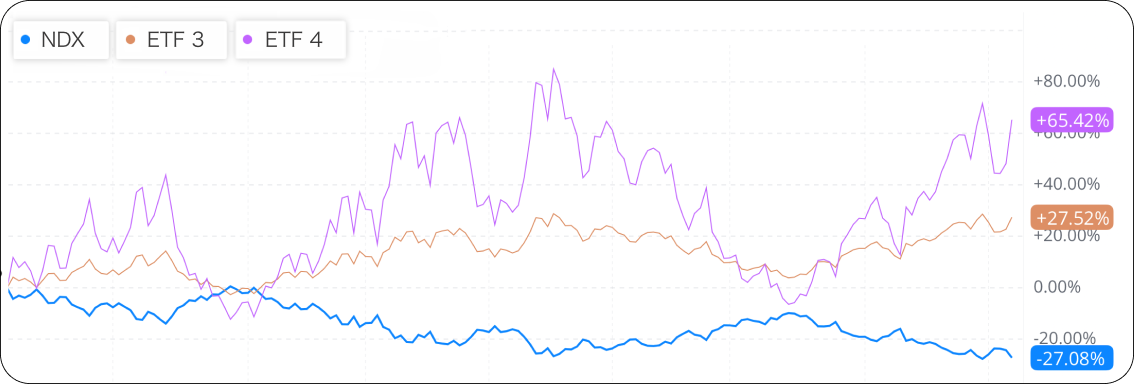

インバース型ETF は株価指数とは逆方向のパフォーマンスを上げることを目指すETFですが、ETF 3はNDXに対し、方向だけ逆でレバレッジをかけていないETF(レバレッジマイナス1倍)とし、ETF 4は方向が逆で、さらに3倍のレバレッジをかけているETF(レバレッジマイナス3倍)とします。

以下のチャートの通り、10ヵ月間で株価指数は約27%下落しました。これに対し、ETF 3は約27%上昇しており、パフォーマンスの絶対値は同じで、方向だけ逆になっていることがわかります。一方、ETF 4は約65%上昇しており、大きなリターンを上げているものの、NDXの下落率に対し、逆方向へ3倍のパフォーマンスを上げるのではなく、約2.4倍のパフォーマンスを上げるに留まりました。

3.レバレッジ型ETFは利益も損失も増幅する

レバレッジ型ETFを購入することで、より大きな利益が得られる可能性があります。しかし、レバレッジ型ETFはレバレッジをかけるために先物を使用する関係で、非レバレッジ型ETFに比べてコストが高くなりやすいです。さらに、マーケットが自分にとって不利な方向に転じた場合、より大きな損失を被る可能性があるということを忘れてはいけません。

4. レバレッジ型ETFは通常、オーバーナイトで保有すると、その分、コスト負担が重くなる

レバレッジ型ETFの基準価額は、各取引日の終了時に算出されます。その際、ETFの運用にかかるコストは基準価額から直接差し引かれます。そのため、レバレッジ型ETFをオーバーナイトで保有した場合、翌取引日にはETFの持つ価値が下がる可能性が高くなります。レバレッジ型ETFの保有期間が長くなればなるほど、レバレッジ型ETFの保有者が支払うコストは増えることになります。

まとめ

レバレッジ型ETFは、非レバレッジ型ETFと比較して、高いリターンをもたらす可能性がありますが、その反面、大きな損失をもたらす可能性もあります。また、中長期で保有すると、相場の動きによっては、そのレバレッジ型ETFが当初目指している通りのパフォーマンスが得られない可能性もあります。保有期間が長くなると、コストが高くなるため、レバレッジ型ETFは比較的短期で取引することが一般的に推奨されています。

レバレッジ型ETFは、すべての投資家に適しているとは限りません。投資する前に必ずレバレッジ型ETFについて情報収集するようにしましょう。