2026年以降の成長を踏まえた投資戦略 (2025年11月13日)

1.足元のアメリカの状況

一か月半にもおよぶ政府閉鎖がようやく解除の方向になりました。米中貿易交渉の妥結に続き、足元の不透明要因がまた一つ払拭される方向に進展しました。

政府による統計数値など、閉鎖の間に出なかったものが、今後後付けで出るのか、またはスキップされるのか、という問題は残りますし、雇用の状況や年末の消費戦線がどうなるのか、今後確認が必要な点は複数あります。

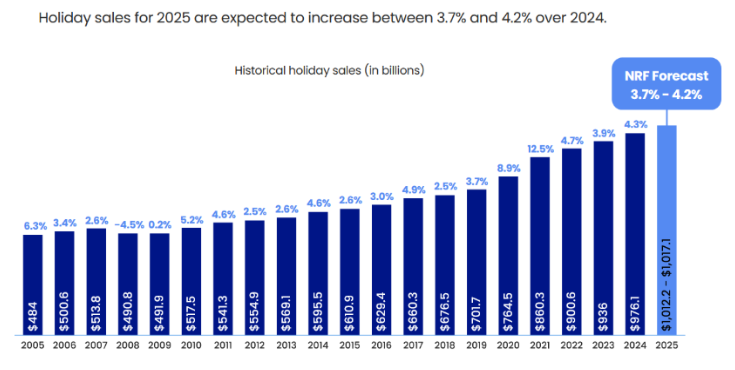

アメリカのGDPは消費が7割程度をしめるということで、特に重要視される感謝祭からクリスマスまでのホリデー商戦。全米小売業協会では、今年の見通しについて以下のように推計しています。

(出所:NRF )

インフレ込みで、昨年よりも成長率が鈍化する見立てになっていて、また、今のところめぼしい目玉商品も少ないので、財布の紐が固めになるかもしれません。

2.足元の株価動向と決算発表

米国の株式市場については引き続き最高値圏にとどまっていて、長期的には、利下げのほか、減税、政府の量的縮小停止、および規制緩和といった追い風が吹いています。

一方で、9月・10月は、株高、債券高、通貨高、金(ゴールド)高に加えて、変動幅(VIX)も上昇するという特異な状況になりましたので、何らかの反動が起きてもおかしくない状況になっていると見えます。

ヘッジファンドの解約に関する45日前ルール(解約受付期限)に伴う、年末を見据えた売り(ポジション手仕舞い)フローも、今後は出てくることでしょう。

そういった状況を踏まえ、足元の動向をどう見ると良いのか、個別株のオプション戦略を活用しながら、2026年の株式市場に備える考え方については、セミナーもご活用ください。

今週は、Newsモーニングサテライト 、番組放送後のプレミアム 、日経CNBC などに出演し、『AIはブームかバブルか』といった視点を交え、年末・来年の相場展開について見解を述べました。これらに、オプション戦略を組み合わせるとどうなるのか、シミュレーションの一例などをお伝えできればと思っています。

3.具体例(シミュレーション)の振り返り

前回のコラムでご案内したシチズンズ・フィナンシャル・グループ(CFG)の事例については、現在のところ、シミュレーションで取り上げた権利行使価格まで下落せず、満期日まで8日程度を残す状況となっています。(33日間、年利19%程度の事例です)

もしこの件を含め、シミュレーションの考え方などについてご質問のある方は、セミナーのQAタイムなどをご活用頂ければ幸いです。

4.今月の具体例(シミュレーション)

今回はイオンキュー(IONQ)を使って、シミュレーションしてみます。

量子コンピュータの計算領域で存在感を発揮する同社は、赤字が続くものの、政府・民間からの出資受け入れが想定され、今後拡大する量子技術セクターを代表する企業の一つになることが想定されます。

今後AIが強化されるには、量子コンピュータが不可欠になるといわれていますが、投機的な資金も入り、荒っぽい値動きも想定されます。(詳しくはセミナーでもご説明したいと思います)

先週11月5日に7-9月期の決算を発表した同社は、売上・利益(損失)が事前の市場想定よりも良好であることが確認されましたが、12日の株式市場では決算発表時よりも株価下落した水準で推移しています。

長期的に裾野が拡大することが確実視される量子コンピュータ領域において、変動幅が大きい同社への長期的な投資を行う視点でデリバティブ取引を行う場合は、短期的な下落局面にもある程度目配せしつつ、株価が下がれば買い、下がらずとも現金収入(プレミアム)を手に入れるプットオプションの売りが有効であるといった見立てとなります。その方に向けた11月12日引け時点のリターン試算は次のとおり。

<価格条件>

・現物株価格:50.71ドル

・プットオプション➀価格(権利行使価格37ドル、満期日12月19日、37日間):1.08ドル

<取引例>

・シンプルなターゲット・バイイング戦略として、プットオプション➀を売却し、1単位あたり108ドルを受領

・もし株価が下落して、権利行使価格37ドル付近となった際には、現物株を購入しないため、プットオプション➀を買戻し(反対売買し)つつ、12月26日満期日(またはそれ以降、例えば1月16日など)・権利行使価格が36ドル(またはそれ以下)のプットオプション②を売却する。

・できれば、プットオプション②で得られるリターンは、➀の買戻しのコストを上回るようにする。難しい場合は、買戻し・新規売りのトータルコストが当初得た108ドル以下であればOKという考え方も有。

<➀の収益(1単位あたり)>

37日間、3,700ドルを使って、108ドルの利益(=年利約28.8%)

※あくまでシミュレーションのための試算としてご案内しています。11月13日の市場があいた段階で、株価動向次第では、プットオプション➀は1.08よりも低く推移している可能性もあることから、実際の投資においては、オプション価格動向(ビットとアスク)を見ながら、指値注文することが必要です。

<補足(重要)>

初級の方、オプションの反対売買が分からないという方は、利回りが低下するかもしれませんが、権利行使価格を36ドル以下に設定するなど、リスクを抑えた形で慣れるところから始められることをお勧めします。

<補足2(重要)>

プットオプションを買って(暴落保険的な観点で)、万一の大きな価格下落することに備えたいという方は、例えば、満期日12月19日、38ドルのプットオプションを売り(11月12日時点1.29ドル)、一方で満期日12月19日、34ドルのプットオプションを買う(11月12日時点0.67ドル)ことで、34ドル以下への価格下落からの損失を避けることができます。市場の暴落のリスクに備えるという視点では有効な組み合わせの一つです。

37日間で62ドルのリターンとなります。(=年利約16.1%)※シミュレーションはいずれも手数料除き

仮に38ドルで権利行使されそう(現物株を購入することになりそう)だけれども、そこでは買いたくないといった状況になった場合には、34ドルのプットオプションを反対売買(買戻し)しつつ、ターゲット・バイイング価格を37ドル以下に引き下げても良いかもしれません。

具体的な株式市況の捉え方については、次回11月13日20時に予定されているウィブル証券のセミナー でも触れていきたいと思います。

良い投資を

志村暢彦

追伸1

X(旧ツイッター)を始めました。よろしければフォローください。株式関連情報などをつぶやく予定です

また、LINE(志村のぶひこ公式)向けにウェビナーも開催していきます。

https://line.me/ti/p/%40913etnmq

※次回は12月頃を想定しています。