ウォルマートの収益:プレビュー

ウォルマート(NYSE:WMT)は、2025-05-15年の木曜日に四半期決算を発表する準備をしています。リリース前に投資家が知っておくべきことの概要を以下に示します。

アナリストは、ウォルマートが0.59ドルの1株当たり利益(EPS)を報告すると予測しています。

ウォルマートからの発表は心待ちにされており、投資家は予想を上回るニュースと次の四半期に向けた好調なガイダンスを求めています。

新規投資家にとっては、ガイダンスが株価変動の重要な決定要因になり得ることは注目に値します。

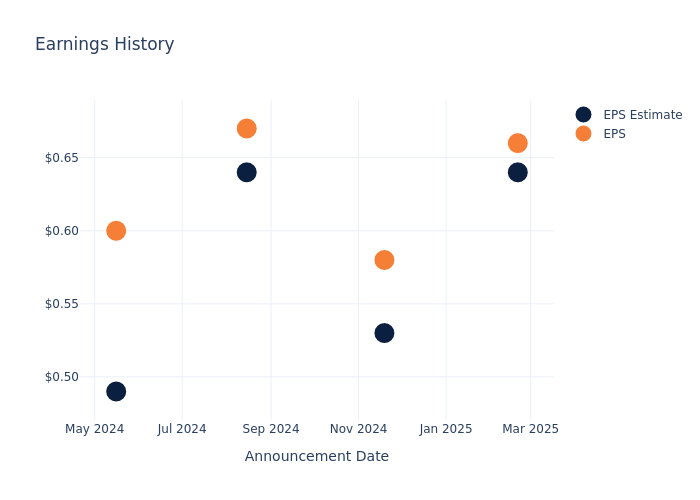

過去の収益実績

前四半期に同社はEPSを0.02ドル上回り、翌日には株価が 2.5% 下落しました。

ウォルマートの過去の業績とそれに伴う価格変動を見てみましょう。

| 四半期 | 2025 年第 4 四半期 | 2025 第 3 四半期 | 2025 年第 2 四半期 | 2025 年第 1 四半期 |

|---|---|---|---|---|

| EPSの見積もり | 0.64 | 0.53 | 0.64 | 0.49 |

| 実効株価 | 0.66 | 0.58 | 0.67 | 0.60 |

| 価格変更% | -2.0% | 1.0% | 1.0% | 1.0% |

ウォルマートの株価パフォーマンスの追跡

5月13日現在、ウォルマートの株式は95.88ドルで取引されていました。過去52週間で、株価は 50.2% 上昇しました。これらのリターンが概ねプラスであることを考えると、長期株主は今回の決算発表に強気である可能性が高い。

ウォルマートに関するアナリストの視点

投資家にとって、業界の市場センチメントと期待を把握することは極めて重要です。この分析では、ウォルマートに関する最新の知見を探ります。

ウォルマートはアナリストから合計25件の評価を受けており、コンセンサス評価は「アウトパフォーム」となっています。1年間の平均価格目標は106.68ドルで、コンセンサスでは 11.26% の上昇が見込まれています。

格付けと競合他社との比較

この分析では、主要な業界プレーヤーであるコストコホールセール、ターゲット、ダラーゼネラルのアナリスト格付けと1年間の平均価格目標を掘り下げ、それぞれの相対的な業績予想と市場ポジショニングに関する洞察を提供します。

- アナリストは現在、コストコホールセールのアウトパフォーム傾向を支持しており、1年間の平均価格目標は1070.62ドルで、1016.62%の上昇の可能性を示唆しています。

- アナリストは現在、1年間の平均価格目標を124.0ドルとするニュートラルなトレンドをターゲットに支持しており、29.33% の上昇の可能性を示唆しています。

- アナリストは現在、ダラー・ゼネラル株をニュートラルな軌道に乗せることを支持しており、1年間の平均価格目標は88.4ドルで、7.8%の下落の可能性を示唆しています。

同業他社の指標の概要

ピア分析の要約では、コストコホールセール、ターゲット、ダラーゼネラルの重要な指標の概要を示し、業界におけるそれぞれの地位を示し、市場での位置付けと比較パフォーマンスに関する貴重な洞察を提供しています。

| 会社 | コンセンサス | 収益成長 | 売上総利益 | 自己資本利益率 |

|---|---|---|---|---|

| ウォルマート | アウトパフォーム | 4.13% | 443.8億ドル | 5.87% |

| コストコホールセール | アウトパフォーム | 9.04% | 79.8億ドル | 7.15% |

| ターゲット | ニュートラル | -3.15% | 80億4,000万ドル | 7.57% |

| ダラー・ジェネラル | ニュートラル | 4.52% | 30億3,000万ドル | 2.59% |

重要なポイント:

ウォルマートは、同業他社の中で売上総利益と株主資本利益率で第1位にランクされています。収益成長率では第2位にランクされています。

ウォルマートの背景を掘り下げる

ウォルマートは米国の大手小売業者であり、その戦略は、優れた運営効率と消費者に最低価格の商品を提供して堅調な店舗トラフィックと製品売上高を促進することを前提としています。ウォルマートは、1988年に最初のスーパーセンターをオープンし、便利なワンストップショッピングの目的地を提供することで、低価格ビジネス戦略を強化しました。現在、ウォルマートは米国で4,600店以上(サムズクラブを含む5,200店舗)、世界中に10,000以上の店舗を運営しています。ウォルマートは2025年度に国内で同名の売上を4,600億ドル以上生み出し、サムズクラブは同社の売上高にさらに900億ドルを貢献しました。ウォルマートは国際的に1,200億ドルの売上を生み出しました。この小売業者は、毎週世界中で約2億7000万人の顧客にサービスを提供しています。

主要指標:ウォルマートの財務健全性

時価総額のハイライト:同社の時価総額は業界平均を上回っていることから、かなりの規模を示しており、強い信頼感と市場での優位性を示しています。

ポジティブな収益トレンド:ウォルマートの財務状況を3か月にわたって調べると、ポジティブなストーリーが明らかになります。2025 年 1 月 31 日現在、同社は 4.13% という注目すべき収益成長率を達成しました。これは、トップラインの収益が大幅に増加したことを示しています。コンシューマー・ステープルズ・セクターの他の企業と比較すると、同業他社の平均を上回る成長率で優れていました。

純利益率:ウォルマートの純利益率は業界のベンチマークを上回り、2.91% に達しました。これは効率的なコスト管理と堅調な財務状態を示しています。

自己資本利益率 (ROE): ウォルマートのROEは業界平均を上回り、際立っています。5.87% という驚異的なROEを誇る同社は、自己資本の効果的な活用と堅調な財務実績を示しています。

資産収益率 (ROA): ウォルマートのROAは業界標準を上回り、同社の並外れた財務実績を浮き彫りにしています。2.0% という驚異的なROAを記録した同社は、自社の資産を効果的に活用して最適なリターンを得ています。

債務管理:ウォルマートの負債資本比率は業界平均の0.66を下回っています。これは、デットファイナンスへの依存度が低く、財務アプローチがより保守的であることを反映しています。

ウォルマートのすべての決算発表を確認するには、当社サイトのウォルマートの決算カレンダーをご覧ください。

この記事はBenzingaの自動コンテンツエンジンによって作成され、編集者によってレビューされました。

WMT

ウォルマート Ordinary Shares

116.70

1.42 +1.23%